San Pedro Sula, Honduras.

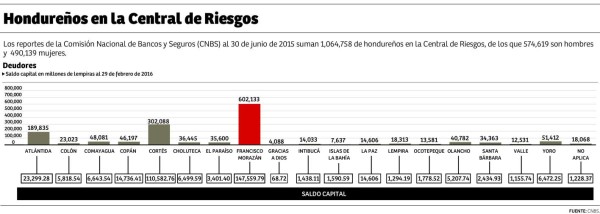

La población económicamente activa (PEA) asciende a los 3.6 millones de personas y de estas apenas menos del 35% (1,168,000) están en la Central de Riesgos de la Comisión Nacional de Bancos y Seguros (CNBS).

El alto margen de diferencia entre ambos indicadores representa un trampolín de la bancarización para facilitar el acceso a los servicios financieros, según expertos.

“Hay un segmento que es superior al 50% que no es sujeto de crédito”, explica el banquero Lenín Palencia, quien asegura que esto representa una gran oportunidad para el sistema financiero de hacer bancable la PEA.

Según Palencia las centrales de riesgo benefician a los sujetos de crédito, comercios o empresas que venden artículos o servicios al crédito y a las instituciones bancarias que otorgan financiamientos.

“Las personas que mantienen un buen comportamiento de pago tienen acceso con mayor facilidad a financiamientos de cualquier índole”, agrega.

Lilizeth Garay, jefa de la división de Central de Información Crediticia (CIC) de la CNBS, refiere que el nivel de endeudamiento de los usuarios en la Central de Riesgos es de 10%, es decir que unos 168,000 están morosos.

A propósito de la iniciativa de Ley del diputado Renán Inestroza de reducir de cinco a tres años el tiempo en que un usuario figurará como moroso en la Central de Riesgos, Garay opina que la propuesta es buena, porque la intención es promover el crédito. Sin embargo, considera que el enfoque debe ser hacia aquellas personas con buen comportamiento de pago. “Hay más de 3 millones en la PEA. Estamos hablando que más de dos millones de personas podrían ser generadores de créditos y la ampliación de proyectos de inversiones de esos deudores”, dice Garay.

La funcionaria explica que hace algunos años se presentó un anteproyecto de Ley de igual envergadura y fue apoyado por la CNBS, pero las cifras estadísticas muestran que de 146,000 deudores atrasados con sus deudas a 2013, un 26% de ellos ha vuelto a caer en mora para 2016.

Ante ello, Garay exhorta por políticas que promuevan el crecimiento económico y eso solo vendrá de usuarios que paguen puntualmente sus obligaciones.

Victorino Carranza, presidente del Gremio de la Micro y Pequeña Empresa (Gremype), indica que la información de morosidad en la Central de Riesgos se ha convertido en un cuello de botella, donde solo las empresas grandes tienen acceso a créditos.

“Esto ha limitado la inversión y por tanto la generación de empleo, frenando la competitividad de Honduras en Centroamérica. El 95% de las mipymes estamos en la Central”, sentencia.

La población económicamente activa (PEA) asciende a los 3.6 millones de personas y de estas apenas menos del 35% (1,168,000) están en la Central de Riesgos de la Comisión Nacional de Bancos y Seguros (CNBS).

El alto margen de diferencia entre ambos indicadores representa un trampolín de la bancarización para facilitar el acceso a los servicios financieros, según expertos.

“Hay un segmento que es superior al 50% que no es sujeto de crédito”, explica el banquero Lenín Palencia, quien asegura que esto representa una gran oportunidad para el sistema financiero de hacer bancable la PEA.

Según Palencia las centrales de riesgo benefician a los sujetos de crédito, comercios o empresas que venden artículos o servicios al crédito y a las instituciones bancarias que otorgan financiamientos.

“Las personas que mantienen un buen comportamiento de pago tienen acceso con mayor facilidad a financiamientos de cualquier índole”, agrega.

Lilizeth Garay, jefa de la división de Central de Información Crediticia (CIC) de la CNBS, refiere que el nivel de endeudamiento de los usuarios en la Central de Riesgos es de 10%, es decir que unos 168,000 están morosos.

A propósito de la iniciativa de Ley del diputado Renán Inestroza de reducir de cinco a tres años el tiempo en que un usuario figurará como moroso en la Central de Riesgos, Garay opina que la propuesta es buena, porque la intención es promover el crédito. Sin embargo, considera que el enfoque debe ser hacia aquellas personas con buen comportamiento de pago. “Hay más de 3 millones en la PEA. Estamos hablando que más de dos millones de personas podrían ser generadores de créditos y la ampliación de proyectos de inversiones de esos deudores”, dice Garay.

La funcionaria explica que hace algunos años se presentó un anteproyecto de Ley de igual envergadura y fue apoyado por la CNBS, pero las cifras estadísticas muestran que de 146,000 deudores atrasados con sus deudas a 2013, un 26% de ellos ha vuelto a caer en mora para 2016.

Ante ello, Garay exhorta por políticas que promuevan el crecimiento económico y eso solo vendrá de usuarios que paguen puntualmente sus obligaciones.

Victorino Carranza, presidente del Gremio de la Micro y Pequeña Empresa (Gremype), indica que la información de morosidad en la Central de Riesgos se ha convertido en un cuello de botella, donde solo las empresas grandes tienen acceso a créditos.

“Esto ha limitado la inversión y por tanto la generación de empleo, frenando la competitividad de Honduras en Centroamérica. El 95% de las mipymes estamos en la Central”, sentencia.